Когда Энрике Дубуграс и Педро Франчески присоединились к группе YC W17 с идеей VR-стартапа, они быстро столкнулись с проблемой. Они подали заявку на получение кредитной карты для бизнеса, предназначенной для финансирования программного обеспечения и других расходов, но им было отказано. Бизнес-кредит традиционно оформляется на основе баллов FICO учредителей. Поскольку они являются международными основателями с менее чем месяцем кредитной истории, их шансы получить одобрение были минимальными, несмотря на то, что у них в банке было 125 тысяч долларов.

Такая ситуация была не только у них. Они обнаружили, что, хотя основатели стартапов с самого начала имели доступ к высококачественным платежным продуктам, таким как Stripe (YC S09), получение базовых банковских и кредитных продуктов было ужасным опытом для всех. Даже с 125 тысячами долларов от YC и 1-2 миллиона долларов венчурного финансирования, кредитный лимит стартапа по-прежнему может быть получен от действующего кредитора на уровне 20 тысяч долларов, что явно недостаточно для покрытия расходов на программное обеспечение, маркетинг и других расходов. Карты особенно необходимы молодым компаниям, потому что крупные поставщики не часто принимают ACH и другие формы альтернативных платежей от ранних стартапов. На практике это приводит к тому, что основатели прибегают к использованию своих личных кредитных карт для подписок SaaS или цифрового маркетинга и регулярно подают заявки на возмещение расходов.

Stripe также является отличным примером преобразования платежной системы в Интернете. Запуск Stripe в 2009 году позволил стартапам легко собирать платежи в Интернете с помощью удобных для разработчиков API. Со временем Stripe расширилась, чтобы поддерживать больше бизнес-моделей (например, электронную коммерцию, SaaS, торговые площадки) и вертикалей.

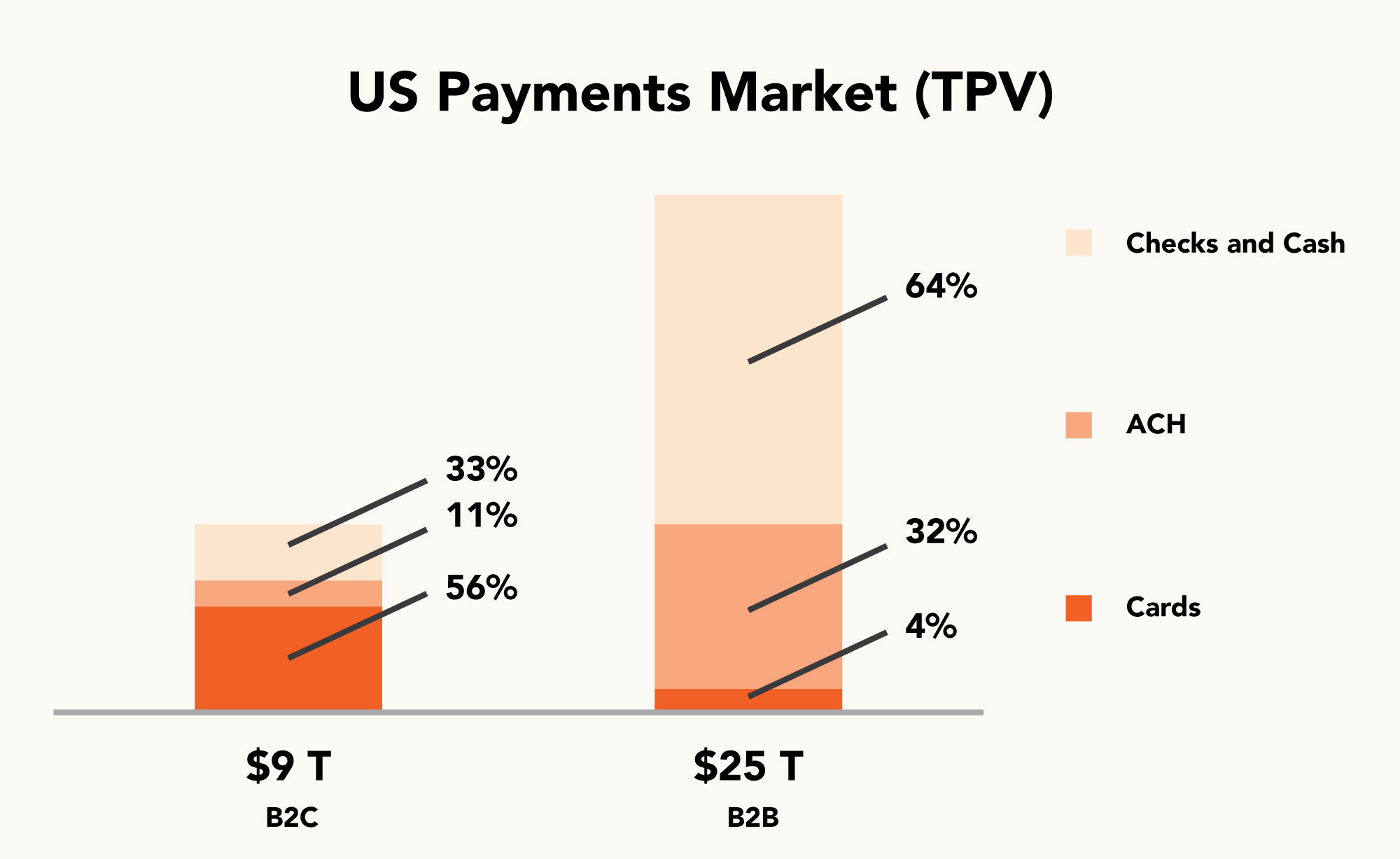

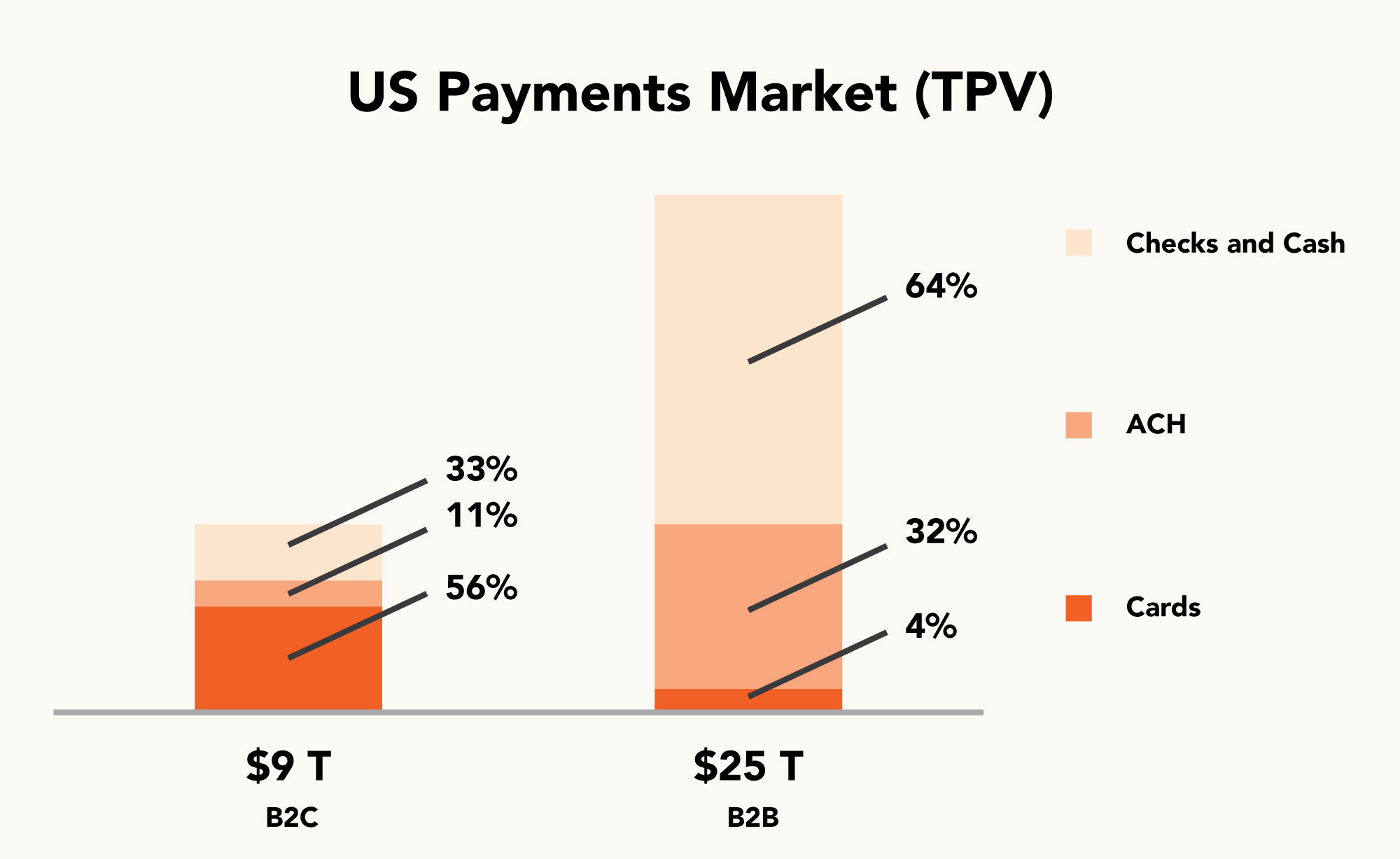

В то время как такие продукты, как Stripe и Square, резко запустили процесс развития кредитных карт “бизнеса к потребителю” (B2C), распространение карт B2B оставалось неизменно низким. Рынок B2B-платежей в США в три раза превышает рынок B2C, однако распространение цифровых платежей B2B составляет 36%, что вдвое меньше, чем B2C (67%). Внедрение кредитных карт B2B особенно на низком уровне и составляет всего 4% рынка.

Чрезвычайно низкое распространение кредитных карт в пространство B2B — исторический пережиток отрасли. Чеки остаются самым популярным платежным каналом, потому что, помимо простоты и практически бесплатности использования, они используются дольше всего. ACH пришел следующим в 1970-х годах и теперь составляет половину объема платежей в виде чеков (в основном в виде регулярных платежей, таких как платежная ведомость и выставление счетов).

Между тем, использование карт составляет всего 4% не из-за отсутствия спроса, а из-за значительных проблем с доступностью, адаптацией и полезностью продукта. Большинство банков и поставщиков карт запрашивают излишнюю документацию, привлекают клиентов по средствам онбординга на протяжении 3-5 дней и требуют личной гарантии от основателей бизнеса и владельцев-операторов. Даже в этом случае предлагаемые ими кредитные лимиты минимальны, поскольку они основываются на личной кредитной истории основателя, а не на здоровье бизнеса. И еще одно препятствие: изолированность большинства систем планирования ресурсов предприятия (ERP) затрудняет интеграцию новых платежных решений с бухгалтерским программным обеспечением компании, увеличивая административные расходы на сверку и делая общую стоимость внедрения новой платежной системы невероятно высокий для малого бизнеса.

Чтобы обратиться к этой огромной недооцененной рыночной возможности (не говоря уже о личной болевой точке), Энрике и Педро развернулись и построили Brex. У них было преимущество в том, что они еще подростками в Бразилии основали платежную компанию Stripe-like. Они увеличили объем ежегодных платежей этой компании до 1 млрд долларов США, а затем продали ее. Уже имея представление о первоначальном стеке инфраструктуры карт, необходимом для создания Brex, они смогли быстро продвинуться и запустить свой первый продукт в течение шести месяцев.

Первоначальный продукт Brex представлял собой простую 30-дневную платежную карту для стартапов с кредитными лимитами на основе остатка денежных средств. Ценностное предложение было ясным: основатели не должны были лично давать гарантии, для получения одобрения требовалось менее 24 часов, а предприятия могли получить доступ к 10–20-кратному увеличению кредитных лимитов, поскольку андеррайтинг основывался на остатке денежных средств. Они дополнительно дифференцировали продукт с помощью нескольких интуитивно понятных функций. Brex дал основателям стартапов ежедневное представление о совокупных расходах за месяц (по сравнению с существующими предложениями, которые предлагали сверку только в конце месяца). Они упростили регистрацию расходов в 10 раз: всякий раз, когда сотрудник использовал свою карту Brex для оплаты чего-либо, он мгновенно получал текст, который позволял им немедленно отправить квитанцию (вместо того, чтобы разбираться с сохранением квитанций и заполнением их всех в конце месяца). Наконец, они разработали программу вознаграждений для стартапов, предлагая клиентам такие вещи, как вознаграждение за расходы на SaaS и скидки на AWS и Zoom.

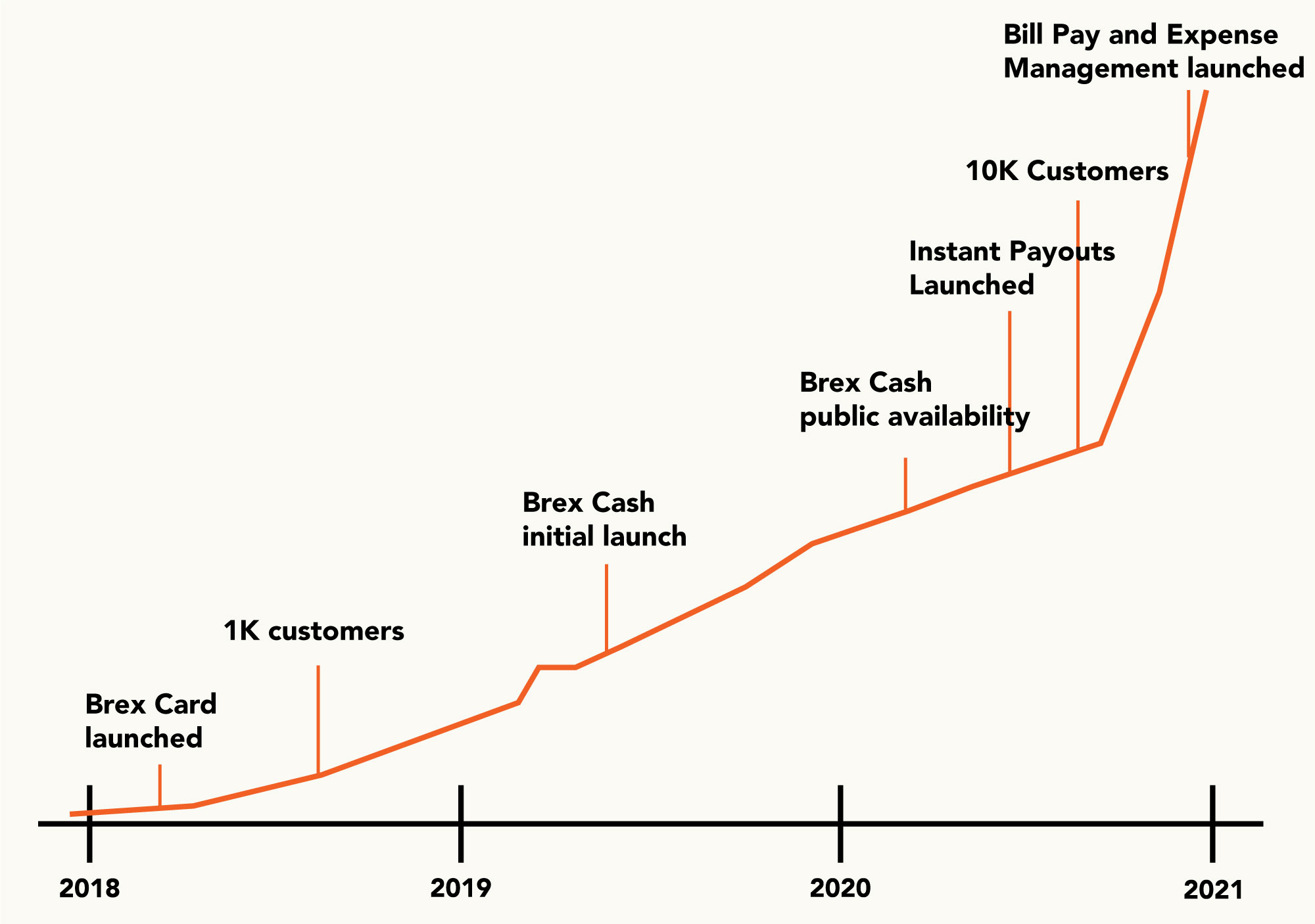

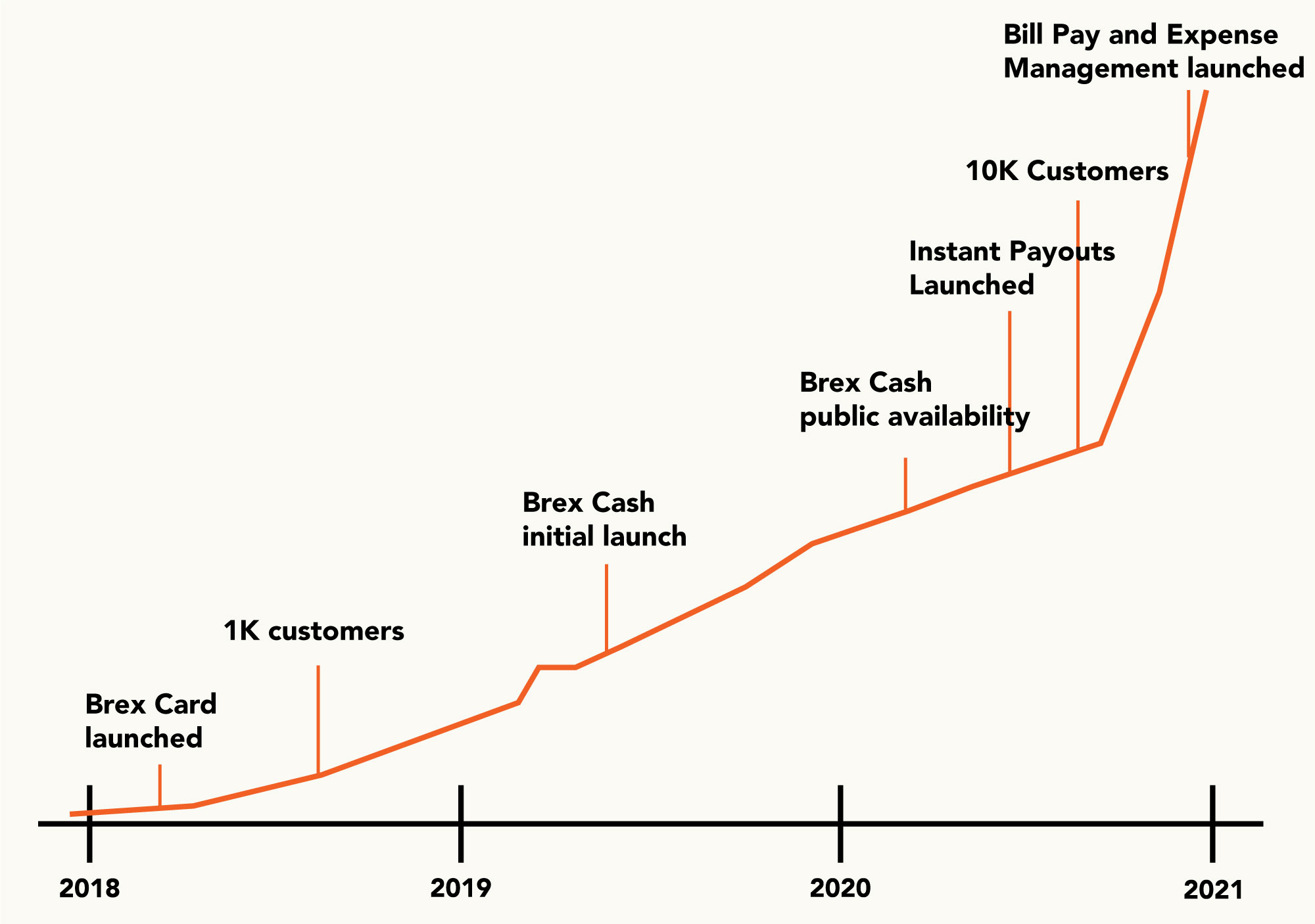

Brex мгновенно стал соответствовать запросам рынка, и продукт распространился со скоростью лесного пожара среди стартапов, поддерживаемых венчурными фондами. За пять месяцев после запуска Brex вырос со 100 до 1000 клиентов. Менее чем за три года с момента запуска они охватили более 20 000 клиентов (в том числе 60% всех компаний YC).

Энрике и Педро видят Brex не только в том, чтобы выпускать кредитные карты для стартапов, но и в том, чтобы стать операционной финансовой системой для растущего бизнеса. Мы считаем, что опыт Brex представляет собой следующий великий сдвиг в глобальных финансовых транзакциях B2B.

Чтобы предоставить современный и бесперебойный сервис, который они задумывали, Brex построили систему оценки рисков, которая в корне отличается от традиционного андеррайтинга кредитных карт. Они устранили бумажную пересылку традиционных процессов KYC2 и создали системы, которые могли собирать и проверять критически важную бизнес-информацию (например, о бенефициарном владении) за секунды. Затем они создали свою собственную бухгалтерскую книгу, в которой в реальном времени использовались данные о денежных средствах, операциях и транзакциях, чтобы гарантировать клиентам кредитные лимиты с несколькими уровнями авторизации. Действующие андеррайтеры полагаются на данные на определенный момент времени и должны укреплять доверие клиентов в течение длительных периодов времени. Цифровой подход Brex позволил им мгновенно привлечь клиентов с помощью кредитных лимитов в 10-20 раз выше, чем могли предложить традиционные операторы. Эти методы доказали свою высокую эффективность: кредитные убытки Brex были ниже, чем у Amex и Silicon Valley Bank, даже с учетом влияния COVID-19.

Спрос на удобные финансовые услуги вскоре распространился далеко за пределы стартапов, поддерживаемых венчурным капиталом. Каждый месяц регистрировалось более 10 000 предприятий по всей стране. Но поскольку их система андеррайтинга была создана для технологических стартапов, Brex отверг более 80% этих потенциальных клиентов. В конце 2020 года Brex решил переоборудовать свою систему, чтобы обслуживать больше клиентских сегментов.

Имея в виду средний бизнес, Brex запустили новую систему рисков, которая может мгновенно перенести любой законный бизнес на банковский счет и платежную карту в тот же день (продукт, похожий на дебетовую карту). Это изменение позволило Brex увеличить количество новых ежемесячных клиентов в десять раз, и они смогли поддерживать мгновенные одобрения в тот же день для 80% этих клиентов. В первом квартале 2021 года Brex привлек больше клиентов, чем за всю историю компании. Сегодня более 70% новых клиентов — традиционные предприятия малого и среднего бизнеса.

Но Brex Cash — это не просто дополнительный продукт. Это глубоко интегрированное решение, которое переосмысливает и оптимизирует рабочие процессы для различных форм платежей.

Brex сделали Cash центром финансовых операций компании, а не традиционным банковским счетом, используемым исключительно для финансовых услуг. Это означало, что продукт должен быть интуитивно понятным и рассчитанным на ежедневное использование, в отличие от вашего обычного банковского счета. Brex устранили все комиссии за ACH и переводы, увеличили скорость платежей и потоки пользователей (инициирование платежей Brex происходит в 40–50 раз быстрее, чем у конкурентов), и построил полезность помимо финансовых услуг. Например, они резко сократили нагрузку на клиентов по бухгалтерскому учету за счет интеграции Cash в сторонние бухгалтерские системы. Эти интеграции позволили таким компаниям малого и среднего бизнеса, как OP2, сэкономить 20–30 часов в неделю, которые они раньше тратили на загрузку банковских выписок и выполнение выверки вручную.

Сегодня у Brex более 10 000 клиентов — от небольших стартапов с венчурным капиталом и традиционных малых и средних предприятий до крупных предприятий на стадии роста, использующих как Brex Cash, так и Brex Card. На наш взгляд, Cash — это основополагающий продукт, который переводит Brex из компании, выпускающей карты, в универсальную платформу финансовых операций.

По мере роста Brex, масштабируются и их клиенты. Многие из их первых клиентов-стартапов превратились в крупные организации, чьи потребности эволюционировали от простых кредитных карт. Чтобы не отставать от клиентов, Brex быстро перешел от ориентированного на команду продукта к корпоративному продукту. Они создали инструменты отслеживания на уровне отделов и категорий, с помощью которых руководители и финансовые группы могут лучше понимать расходы организации по сравнению с бюджетами. Теперь компании могут также использовать инфраструктуру виртуальных карт Brex для выдачи карт конкретным организациям и сотрудникам, а не заниматься индивидуальными компенсациями. Одно это означает сэкономленные часы для сотрудников и финансовых отделов. Сегодня крупные стартапы, такие как Scale AI (YC S16), Rippling (YC W17), Rappi (YC W16) и Flexport (YC W14), среди многих других, используют Brex как центральный инструмент для управления финансами.

Из-за того, как устроена эта система, средний малый и средний бизнес использует как минимум шесть различных поставщиков финансовых услуг и программного обеспечения для управления своим бизнесом. Типичная компания электронной коммерции может использовать Chase для хранения капитала, American Express для командировок и расходов на программное обеспечение, Bill.com для управления кредиторской задолженностью, Expensify для управления расходами сотрудников, Quickbooks для бухгалтерского учета, Shopify или Stripe для приема платежей и стороннего кредитора для продуктов долгосрочного финансирования оборотного капитала. Хотя все эти решения действительно связаны друг с другом, не существует единой организации, которая имела бы целостное представление о финансовых операциях бизнеса.

Brex меняют ситуацию, объединяя финансовые продукты и программное обеспечение в единую платформу. Компания потратила последние два года на создание своей инфраструктуры обработки карт и банковского обслуживания, которая, в свою очередь, будет поддерживать ее программное обеспечение (например, Expense Management, Bill Pay). Благодаря своей финансовой инфраструктуре Brex создают «финансовую операционную систему» для растущих предприятий, позволяя им тратить и отслеживать платежи во всех средах.

Мы уже видим, как интеграция финансового стека обеспечивает больший доступ к финансовым ресурсам, и ожидаем, что эти ресурсы улучшатся только по мере того, как Brex приближается к настоящей универсальной финансовой платформе.

Обладая программным обеспечением и финансовой инфраструктурой, Brex может:

(1) Использовать данные клиентов, чтобы предлагать более качественные финансовые продукты, чем у конкурентов: когда клиенты делают бесплатный счет Brex Cash своим основным банковским счетом, Brex получает полную видимость финансового состояния своих клиентов. В настоящее время Brex использует эти данные для прогнозирования предполагаемой взлетно-посадочной полосы и динамически устанавливает кредитные лимиты, которые могут быть в 10–20 раз больше, чем предлагают старые конкуренты. По этой причине Datrics (YC W21) использует как Brex Cash, так и карту. В будущем Brex может выявлять стартапы и малые и средние предприятия, которые обслуживают «более безопасных» клиентов (например, крупные предприятия), и использовать данные о погашении и историю взаимоотношений, чтобы предлагать дисконтирование счетов / факторинг счетов и другие кредитные продукты.

(2) Повышать ценности для клиентов с помощью программного обеспечения: интеграции рабочего процесса платежей, которые поставляются с программным обеспечением Spend Management, эффективно предоставляют продукт, который является не только системой учета, но и системой взаимодействия для клиентов. Это дает огромную выгоду не только за счет более низких банковских комиссий, но и за счет экономии средств и более эффективных операций по всем направлениям. Административные группы бэк-офиса тратят много времени на ручные процессы, такие как стандартизация счетов-фактур, сопоставление счетов-фактур с заказами на покупку, управление платежной информацией для нескольких поставщиков, утверждения платежей и выверка счетов / отчетности. Интегрируя финансовый стек, Brex может автоматизировать эти процессы, экономя время и деньги компаний.

(3) Создавать уникальные финансовые продукты. Опираясь на свое позиционирование как поставщика программного обеспечения и финансовых услуг, Brex может предлагать продукты финансовых услуг, которые трудно получить от традиционных операторов. Нет лучшего примера, чем Instant Payouts, который был запущен в четвертом квартале 2020 года. Продавец электронной коммерции может мгновенно производить расчеты с помощью нажатия кнопки на своей панели Brex, вместо того, чтобы ждать две недели, пока доход поступит. Средства выплачиваются мгновенно в обмен на комиссию, которая может быть оплачена баллами Brex Card. Это невероятно ценно, потому что позволяет продавцам электронной коммерции сгладить свой денежный поток и реинвестировать его в рост независимо от платформы продаж. Хотя продукт, ориентированный на клиентов, прост, внутренняя инфраструктура сложна и включает в себя Brex Card, Cash и андеррайтинговые стеки.

(4) Снижать затраты для клиентов: как поставщик финансовых услуг и компания-разработчик программного обеспечения Brex разрушает существующие модели ценообразования точечных решений на обоих уровнях. Монетизируя клиентов за счет комиссии за обмен картами, Brex может устанавливать цены на программное обеспечение намного ниже, чем может взимать чистый конкурент SaaS. Малому и среднему бизнесу с 20 сотрудниками, возможно, придется платить ~ 4200 долларов в год за Expensify, Bill.com и Quickbooks. Клиенты Brex могут заплатить десятую часть этой суммы и получить все данные о своих расходах в одном месте. Brex может решить вернуть клиентам еще большую ценность, сделав любой из своих продуктов лидерами убытков, чтобы стимулировать новые транзакции на платформе. Например, Brex не взимает комиссию за какие-либо банковские или электронные переводы сегодня, что является нетрадиционной практикой среди традиционных операторов.

(5) Запускать ориентированные на клиента продукты быстрее: ограничивая зависимость от третьих сторон, Brex может быстрее создавать и запускать продукты. Менее чем за два года компания смогла быстро превратиться из компании, выпускающей один продукт, в компанию, специализирующуюся на нескольких продуктах (карты, наличные, мгновенные выплаты, оплата счетов и управление расходами), потому что им принадлежит все, от общей бухгалтерской книги до кредита и могут быстро действовать на собственной инфраструктуре.

По мере роста Brex его алгоритм андеррайтинга на основе данных получит огромную выгоду от расширения клиентской базы, которая будет использоваться в моделях компании. Со временем это должно привести к уменьшению просроченной кредитной книги. С другой стороны, диверсификация кредитного портфеля и корректировка по экономическим периодам должны со временем привести к снижению стоимости капитала, что приведет к более высокой марже для Brex и / или снижению цен для клиентов. Brex также является одной из первых финтех-компаний (и первой в случае использования B2B), которая подала заявку на получение промышленного кредита, что позволит Brex Cash превратиться в полноценный «коммерческий банк». Благодаря возможности предоставлять ссуды с использованием депозитов клиентов Brex Cash, Brex сможет предоставлять ссуды и кредитные карты с более низкой стоимостью капитала.

Финансовые преимущества интегрированной системы значительны. Общая инфраструктура и простота использования создают больше капитала как для малого, так и для растущего бизнеса. Оцифровка B2B-финансов может полностью изменить траекторию развития бизнеса. OP2 использует как Brex Cash, так и карту, потому что эта комбинация позволяет иметь кредитные лимиты в три раза выше, чем у конкурента, что позволяет компании стремительно расти. Мы видим будущее Brex как сосуществующее с будущим растущего бизнеса.

Единого способа решения этой проблемы нет, и на рынке есть целый спектр вариантов использования, которые необходимо продумать. Это также не игра с нулевой суммой; мы считаем, что рынок B2B-платежей на сумму 25 трлн долларов достаточно велик для поддержки нескольких компаний. Brex — лишь одна из компаний, выявивших основной спрос, и в связи с COVID-19 она стала еще более отчаянной. В недавнем исследовании Mastercard использования типов оплаты во время пандемии, онлайн-платежи по картам показали наибольший рост (+ 60%), тогда как наличные (-34%) и чеки (-24%) снизились больше всего. Архаичная инфраструктура старых игроков и модели с высокими гонорарами создали естественный потолок для количества предприятий, которые они могут обслуживать. Как и в случае с внедрением потребительских платежей, мы считаем, что большая часть внедрения цифровых платежей будет осуществляться за счет Brex и других современных финтех-компаний, таких как Modern Treasury (YC S18) и Routable (YC S17). Мы с нетерпением ждем следующего десятилетия B2B-платежей и верим, что появится много новых многомиллиардных предприятий.

Спасибо команде Brex, Миа Мабанте и Хлои Гордон за чтение нескольких черновиков этого эссе, а также Зейну Али за разработку графики.

Следите за свежими переводами и новостями YC Startup Library на русском в телеграм-канале или в фейсбуке.

Такая ситуация была не только у них. Они обнаружили, что, хотя основатели стартапов с самого начала имели доступ к высококачественным платежным продуктам, таким как Stripe (YC S09), получение базовых банковских и кредитных продуктов было ужасным опытом для всех. Даже с 125 тысячами долларов от YC и 1-2 миллиона долларов венчурного финансирования, кредитный лимит стартапа по-прежнему может быть получен от действующего кредитора на уровне 20 тысяч долларов, что явно недостаточно для покрытия расходов на программное обеспечение, маркетинг и других расходов. Карты особенно необходимы молодым компаниям, потому что крупные поставщики не часто принимают ACH и другие формы альтернативных платежей от ранних стартапов. На практике это приводит к тому, что основатели прибегают к использованию своих личных кредитных карт для подписок SaaS или цифрового маркетинга и регулярно подают заявки на возмещение расходов.

Stripe также является отличным примером преобразования платежной системы в Интернете. Запуск Stripe в 2009 году позволил стартапам легко собирать платежи в Интернете с помощью удобных для разработчиков API. Со временем Stripe расширилась, чтобы поддерживать больше бизнес-моделей (например, электронную коммерцию, SaaS, торговые площадки) и вертикалей.

В то время как такие продукты, как Stripe и Square, резко запустили процесс развития кредитных карт “бизнеса к потребителю” (B2C), распространение карт B2B оставалось неизменно низким. Рынок B2B-платежей в США в три раза превышает рынок B2C, однако распространение цифровых платежей B2B составляет 36%, что вдвое меньше, чем B2C (67%). Внедрение кредитных карт B2B особенно на низком уровне и составляет всего 4% рынка.

Чрезвычайно низкое распространение кредитных карт в пространство B2B — исторический пережиток отрасли. Чеки остаются самым популярным платежным каналом, потому что, помимо простоты и практически бесплатности использования, они используются дольше всего. ACH пришел следующим в 1970-х годах и теперь составляет половину объема платежей в виде чеков (в основном в виде регулярных платежей, таких как платежная ведомость и выставление счетов).

Между тем, использование карт составляет всего 4% не из-за отсутствия спроса, а из-за значительных проблем с доступностью, адаптацией и полезностью продукта. Большинство банков и поставщиков карт запрашивают излишнюю документацию, привлекают клиентов по средствам онбординга на протяжении 3-5 дней и требуют личной гарантии от основателей бизнеса и владельцев-операторов. Даже в этом случае предлагаемые ими кредитные лимиты минимальны, поскольку они основываются на личной кредитной истории основателя, а не на здоровье бизнеса. И еще одно препятствие: изолированность большинства систем планирования ресурсов предприятия (ERP) затрудняет интеграцию новых платежных решений с бухгалтерским программным обеспечением компании, увеличивая административные расходы на сверку и делая общую стоимость внедрения новой платежной системы невероятно высокий для малого бизнеса.

Чтобы обратиться к этой огромной недооцененной рыночной возможности (не говоря уже о личной болевой точке), Энрике и Педро развернулись и построили Brex. У них было преимущество в том, что они еще подростками в Бразилии основали платежную компанию Stripe-like. Они увеличили объем ежегодных платежей этой компании до 1 млрд долларов США, а затем продали ее. Уже имея представление о первоначальном стеке инфраструктуры карт, необходимом для создания Brex, они смогли быстро продвинуться и запустить свой первый продукт в течение шести месяцев.

Первоначальный продукт Brex представлял собой простую 30-дневную платежную карту для стартапов с кредитными лимитами на основе остатка денежных средств. Ценностное предложение было ясным: основатели не должны были лично давать гарантии, для получения одобрения требовалось менее 24 часов, а предприятия могли получить доступ к 10–20-кратному увеличению кредитных лимитов, поскольку андеррайтинг основывался на остатке денежных средств. Они дополнительно дифференцировали продукт с помощью нескольких интуитивно понятных функций. Brex дал основателям стартапов ежедневное представление о совокупных расходах за месяц (по сравнению с существующими предложениями, которые предлагали сверку только в конце месяца). Они упростили регистрацию расходов в 10 раз: всякий раз, когда сотрудник использовал свою карту Brex для оплаты чего-либо, он мгновенно получал текст, который позволял им немедленно отправить квитанцию (вместо того, чтобы разбираться с сохранением квитанций и заполнением их всех в конце месяца). Наконец, они разработали программу вознаграждений для стартапов, предлагая клиентам такие вещи, как вознаграждение за расходы на SaaS и скидки на AWS и Zoom.

Brex мгновенно стал соответствовать запросам рынка, и продукт распространился со скоростью лесного пожара среди стартапов, поддерживаемых венчурными фондами. За пять месяцев после запуска Brex вырос со 100 до 1000 клиентов. Менее чем за три года с момента запуска они охватили более 20 000 клиентов (в том числе 60% всех компаний YC).

Энрике и Педро видят Brex не только в том, чтобы выпускать кредитные карты для стартапов, но и в том, чтобы стать операционной финансовой системой для растущего бизнеса. Мы считаем, что опыт Brex представляет собой следующий великий сдвиг в глобальных финансовых транзакциях B2B.

Начало: устранение трений для получения спроса

С самого начала Brex поняли, что устранение трения финансовых продуктов может существенно отличить их от существующего положения вещей. Первоначальная идея Brex была проста: «Вы должны иметь возможность зарегистрировать кредитную карту и банковский счет так же легко, как вы можете настроить адрес электронной почты — за считанные минуты, и все это онлайн». Как только они начали привлекать клиентов, Brex обнаружили, что спрос на беспрепятственное финансирование был даже больше, чем они предполагали изначально.Чтобы предоставить современный и бесперебойный сервис, который они задумывали, Brex построили систему оценки рисков, которая в корне отличается от традиционного андеррайтинга кредитных карт. Они устранили бумажную пересылку традиционных процессов KYC2 и создали системы, которые могли собирать и проверять критически важную бизнес-информацию (например, о бенефициарном владении) за секунды. Затем они создали свою собственную бухгалтерскую книгу, в которой в реальном времени использовались данные о денежных средствах, операциях и транзакциях, чтобы гарантировать клиентам кредитные лимиты с несколькими уровнями авторизации. Действующие андеррайтеры полагаются на данные на определенный момент времени и должны укреплять доверие клиентов в течение длительных периодов времени. Цифровой подход Brex позволил им мгновенно привлечь клиентов с помощью кредитных лимитов в 10-20 раз выше, чем могли предложить традиционные операторы. Эти методы доказали свою высокую эффективность: кредитные убытки Brex были ниже, чем у Amex и Silicon Valley Bank, даже с учетом влияния COVID-19.

Спрос на удобные финансовые услуги вскоре распространился далеко за пределы стартапов, поддерживаемых венчурным капиталом. Каждый месяц регистрировалось более 10 000 предприятий по всей стране. Но поскольку их система андеррайтинга была создана для технологических стартапов, Brex отверг более 80% этих потенциальных клиентов. В конце 2020 года Brex решил переоборудовать свою систему, чтобы обслуживать больше клиентских сегментов.

Имея в виду средний бизнес, Brex запустили новую систему рисков, которая может мгновенно перенести любой законный бизнес на банковский счет и платежную карту в тот же день (продукт, похожий на дебетовую карту). Это изменение позволило Brex увеличить количество новых ежемесячных клиентов в десять раз, и они смогли поддерживать мгновенные одобрения в тот же день для 80% этих клиентов. В первом квартале 2021 года Brex привлек больше клиентов, чем за всю историю компании. Сегодня более 70% новых клиентов — традиционные предприятия малого и среднего бизнеса.

Сейчас: переход с карт на банковские и финансовые программные инструменты

Следующим шагом Brex стал запуск дополнительных финансовых и программных продуктов помимо кредитных карт. В прошлом году они запустили сервис, который изменил траекторию их платформы: Brex Cash. Brex Cash задумывался как продукт, заменяющий банковский счет, который позволил бы Brex обслуживать компании еще до того, как они получили право на получение кредита. Это также был способ для клиентов отправлять чеки, ACH и банковские платежи поставщикам и третьим сторонам, которые не принимали кредитные карты (помните, 96% платежей B2B в США не являются картами).Но Brex Cash — это не просто дополнительный продукт. Это глубоко интегрированное решение, которое переосмысливает и оптимизирует рабочие процессы для различных форм платежей.

Brex сделали Cash центром финансовых операций компании, а не традиционным банковским счетом, используемым исключительно для финансовых услуг. Это означало, что продукт должен быть интуитивно понятным и рассчитанным на ежедневное использование, в отличие от вашего обычного банковского счета. Brex устранили все комиссии за ACH и переводы, увеличили скорость платежей и потоки пользователей (инициирование платежей Brex происходит в 40–50 раз быстрее, чем у конкурентов), и построил полезность помимо финансовых услуг. Например, они резко сократили нагрузку на клиентов по бухгалтерскому учету за счет интеграции Cash в сторонние бухгалтерские системы. Эти интеграции позволили таким компаниям малого и среднего бизнеса, как OP2, сэкономить 20–30 часов в неделю, которые они раньше тратили на загрузку банковских выписок и выполнение выверки вручную.

Сегодня у Brex более 10 000 клиентов — от небольших стартапов с венчурным капиталом и традиционных малых и средних предприятий до крупных предприятий на стадии роста, использующих как Brex Cash, так и Brex Card. На наш взгляд, Cash — это основополагающий продукт, который переводит Brex из компании, выпускающей карты, в универсальную платформу финансовых операций.

По мере роста Brex, масштабируются и их клиенты. Многие из их первых клиентов-стартапов превратились в крупные организации, чьи потребности эволюционировали от простых кредитных карт. Чтобы не отставать от клиентов, Brex быстро перешел от ориентированного на команду продукта к корпоративному продукту. Они создали инструменты отслеживания на уровне отделов и категорий, с помощью которых руководители и финансовые группы могут лучше понимать расходы организации по сравнению с бюджетами. Теперь компании могут также использовать инфраструктуру виртуальных карт Brex для выдачи карт конкретным организациям и сотрудникам, а не заниматься индивидуальными компенсациями. Одно это означает сэкономленные часы для сотрудников и финансовых отделов. Сегодня крупные стартапы, такие как Scale AI (YC S16), Rippling (YC W17), Rappi (YC W16) и Flexport (YC W14), среди многих других, используют Brex как центральный инструмент для управления финансами.

Будущее: универсальные финансы

Поскольку все больше и больше компаний используют Brex Cash, Brex становятся первой в своем роде универсальной финансовой платформой. Исторически программное обеспечение для финансовых операций и финансовые продукты существовали отдельно. Действующая система включает три ключевых «стека». Первый стек — это платежная инфраструктура (чеки, ACH и карточные сети), обрабатывающая транзакции. Вторая — это поставщики доступа к базовой инфраструктуре — учреждения, подобные Amex и Chase, которые управляют хранением и движением средств. Наконец, есть стек дополнительных услуг, состоящий из продуктов, которые решают административные задачи бэк-офиса (таких как Intuit, Bill.com и Concur).

Из-за того, как устроена эта система, средний малый и средний бизнес использует как минимум шесть различных поставщиков финансовых услуг и программного обеспечения для управления своим бизнесом. Типичная компания электронной коммерции может использовать Chase для хранения капитала, American Express для командировок и расходов на программное обеспечение, Bill.com для управления кредиторской задолженностью, Expensify для управления расходами сотрудников, Quickbooks для бухгалтерского учета, Shopify или Stripe для приема платежей и стороннего кредитора для продуктов долгосрочного финансирования оборотного капитала. Хотя все эти решения действительно связаны друг с другом, не существует единой организации, которая имела бы целостное представление о финансовых операциях бизнеса.

Brex меняют ситуацию, объединяя финансовые продукты и программное обеспечение в единую платформу. Компания потратила последние два года на создание своей инфраструктуры обработки карт и банковского обслуживания, которая, в свою очередь, будет поддерживать ее программное обеспечение (например, Expense Management, Bill Pay). Благодаря своей финансовой инфраструктуре Brex создают «финансовую операционную систему» для растущих предприятий, позволяя им тратить и отслеживать платежи во всех средах.

Мы уже видим, как интеграция финансового стека обеспечивает больший доступ к финансовым ресурсам, и ожидаем, что эти ресурсы улучшатся только по мере того, как Brex приближается к настоящей универсальной финансовой платформе.

Обладая программным обеспечением и финансовой инфраструктурой, Brex может:

(1) Использовать данные клиентов, чтобы предлагать более качественные финансовые продукты, чем у конкурентов: когда клиенты делают бесплатный счет Brex Cash своим основным банковским счетом, Brex получает полную видимость финансового состояния своих клиентов. В настоящее время Brex использует эти данные для прогнозирования предполагаемой взлетно-посадочной полосы и динамически устанавливает кредитные лимиты, которые могут быть в 10–20 раз больше, чем предлагают старые конкуренты. По этой причине Datrics (YC W21) использует как Brex Cash, так и карту. В будущем Brex может выявлять стартапы и малые и средние предприятия, которые обслуживают «более безопасных» клиентов (например, крупные предприятия), и использовать данные о погашении и историю взаимоотношений, чтобы предлагать дисконтирование счетов / факторинг счетов и другие кредитные продукты.

(2) Повышать ценности для клиентов с помощью программного обеспечения: интеграции рабочего процесса платежей, которые поставляются с программным обеспечением Spend Management, эффективно предоставляют продукт, который является не только системой учета, но и системой взаимодействия для клиентов. Это дает огромную выгоду не только за счет более низких банковских комиссий, но и за счет экономии средств и более эффективных операций по всем направлениям. Административные группы бэк-офиса тратят много времени на ручные процессы, такие как стандартизация счетов-фактур, сопоставление счетов-фактур с заказами на покупку, управление платежной информацией для нескольких поставщиков, утверждения платежей и выверка счетов / отчетности. Интегрируя финансовый стек, Brex может автоматизировать эти процессы, экономя время и деньги компаний.

(3) Создавать уникальные финансовые продукты. Опираясь на свое позиционирование как поставщика программного обеспечения и финансовых услуг, Brex может предлагать продукты финансовых услуг, которые трудно получить от традиционных операторов. Нет лучшего примера, чем Instant Payouts, который был запущен в четвертом квартале 2020 года. Продавец электронной коммерции может мгновенно производить расчеты с помощью нажатия кнопки на своей панели Brex, вместо того, чтобы ждать две недели, пока доход поступит. Средства выплачиваются мгновенно в обмен на комиссию, которая может быть оплачена баллами Brex Card. Это невероятно ценно, потому что позволяет продавцам электронной коммерции сгладить свой денежный поток и реинвестировать его в рост независимо от платформы продаж. Хотя продукт, ориентированный на клиентов, прост, внутренняя инфраструктура сложна и включает в себя Brex Card, Cash и андеррайтинговые стеки.

(4) Снижать затраты для клиентов: как поставщик финансовых услуг и компания-разработчик программного обеспечения Brex разрушает существующие модели ценообразования точечных решений на обоих уровнях. Монетизируя клиентов за счет комиссии за обмен картами, Brex может устанавливать цены на программное обеспечение намного ниже, чем может взимать чистый конкурент SaaS. Малому и среднему бизнесу с 20 сотрудниками, возможно, придется платить ~ 4200 долларов в год за Expensify, Bill.com и Quickbooks. Клиенты Brex могут заплатить десятую часть этой суммы и получить все данные о своих расходах в одном месте. Brex может решить вернуть клиентам еще большую ценность, сделав любой из своих продуктов лидерами убытков, чтобы стимулировать новые транзакции на платформе. Например, Brex не взимает комиссию за какие-либо банковские или электронные переводы сегодня, что является нетрадиционной практикой среди традиционных операторов.

(5) Запускать ориентированные на клиента продукты быстрее: ограничивая зависимость от третьих сторон, Brex может быстрее создавать и запускать продукты. Менее чем за два года компания смогла быстро превратиться из компании, выпускающей один продукт, в компанию, специализирующуюся на нескольких продуктах (карты, наличные, мгновенные выплаты, оплата счетов и управление расходами), потому что им принадлежит все, от общей бухгалтерской книги до кредита и могут быстро действовать на собственной инфраструктуре.

По мере роста Brex его алгоритм андеррайтинга на основе данных получит огромную выгоду от расширения клиентской базы, которая будет использоваться в моделях компании. Со временем это должно привести к уменьшению просроченной кредитной книги. С другой стороны, диверсификация кредитного портфеля и корректировка по экономическим периодам должны со временем привести к снижению стоимости капитала, что приведет к более высокой марже для Brex и / или снижению цен для клиентов. Brex также является одной из первых финтех-компаний (и первой в случае использования B2B), которая подала заявку на получение промышленного кредита, что позволит Brex Cash превратиться в полноценный «коммерческий банк». Благодаря возможности предоставлять ссуды с использованием депозитов клиентов Brex Cash, Brex сможет предоставлять ссуды и кредитные карты с более низкой стоимостью капитала.

Финансовые преимущества интегрированной системы значительны. Общая инфраструктура и простота использования создают больше капитала как для малого, так и для растущего бизнеса. Оцифровка B2B-финансов может полностью изменить траекторию развития бизнеса. OP2 использует как Brex Cash, так и карту, потому что эта комбинация позволяет иметь кредитные лимиты в три раза выше, чем у конкурента, что позволяет компании стремительно расти. Мы видим будущее Brex как сосуществующее с будущим растущего бизнеса.

Вывод: неизбежность цифровых B2B-платежей

В последнее десятилетие мы стали свидетелями появления крупных игроков, которые уменьшили трение и обеспечили оцифровку платежей между потребителями и предприятиями (C2B), помогая потребителям оплачивать в цифровом виде (приложение Cash и PayPal) и помогая продавцам принимать цифровые платежи (Square и Stripe). Между тем, на платежи B2B приходится почти в 3 раза больше, чем на платежи C2B, и распространение электронных платежей по сравнению с ними незначительно. Оцифровка платежей B2B неизбежна в ближайшие десятилетия.Единого способа решения этой проблемы нет, и на рынке есть целый спектр вариантов использования, которые необходимо продумать. Это также не игра с нулевой суммой; мы считаем, что рынок B2B-платежей на сумму 25 трлн долларов достаточно велик для поддержки нескольких компаний. Brex — лишь одна из компаний, выявивших основной спрос, и в связи с COVID-19 она стала еще более отчаянной. В недавнем исследовании Mastercard использования типов оплаты во время пандемии, онлайн-платежи по картам показали наибольший рост (+ 60%), тогда как наличные (-34%) и чеки (-24%) снизились больше всего. Архаичная инфраструктура старых игроков и модели с высокими гонорарами создали естественный потолок для количества предприятий, которые они могут обслуживать. Как и в случае с внедрением потребительских платежей, мы считаем, что большая часть внедрения цифровых платежей будет осуществляться за счет Brex и других современных финтех-компаний, таких как Modern Treasury (YC S18) и Routable (YC S17). Мы с нетерпением ждем следующего десятилетия B2B-платежей и верим, что появится много новых многомиллиардных предприятий.

Спасибо команде Brex, Миа Мабанте и Хлои Гордон за чтение нескольких черновиков этого эссе, а также Зейну Али за разработку графики.

Следите за свежими переводами и новостями YC Startup Library на русском в телеграм-канале или в фейсбуке.

Полезные материалы Y Combinator

- 75 лекций на русском от Y Combinator (из 172)

- Подборка 143 переводов эссе Пола Грэма (из 184)

- Y Combinator: русскоговорящие основатели

- Какие стартапы ищет Y Combinator в 2020 году

- Чат Y Combinator in Russian

- Паблик в фейсбуке YCombinator in Russian